大家好,我是經觀君。

每天一篇文章,

幫你節省大佬們動輒上百萬的調研成本。

歡迎關注!

周日了,說點不一樣的。

我的讀者們都是一群特別有格物致知精神的朋友。通常每天收到的留言包括三類:

華東醫藥怎么樣?特變電工該不該出?三一重工還能留嗎?

這三個問題聽上去差不多,實際上有微妙的區別。

第一個:華東醫藥怎么樣?

說明這位朋友并未持有華東醫藥,還在觀望猶豫中,不知道該不該入手。

實際上,我也會面臨這樣的困擾。一般來說我在擇股之前,會簡單地對其基本面做一個分析,一看賽道,二看營利。要是這個企業營收是虧損的,即便賽道很好我也不會輕易入手。

第二個:特變電工該不該出?

已經上升到該不該出的層面,說明已經從這個股身上賺到錢了,但不確定這個股未來還能不能走新高。

這個時候,我一般會設置止盈和止損。只要達到內心的預期,就可以出部分甚至清倉,保證自己不被股市白嫖。

第三個:三一重工還能留嗎?

還能不能留這個問題,真讓人感同身受掬一把辛酸淚。

一般有這種疑問的朋友,基本上都是抄底抄在半山腰、進入進在右側的天涯淪落人,可能虧錢虧不少了。

股價不走高,要么就是成長性不行:企業很能賺錢,但是未來并不會比現在更有盈利空間,工商銀行就是這樣。要么就是盈利能力不行:比如國家壟斷的大企業沒有盈利的空間,例如中石油、中石化。

除非邏輯發生變化,不然很難再上一層樓了。

說回正題。

鋰電行業是機構的重度調研行業。除了前段時間提到的永太科技,天賜材料最近也頻繁接受機構調研,6月17有269家機構調研,6月18又有64家機構走訪。

天賜材料是鋰電池材料的龍頭,未來會成為大牛股嗎?

1、

一個確定的機會是:新能源會繼續走高。

雖然國家對新能源的補貼已經退坡了,但大家都能感受到,新能源已經走上了崛起的軌道。

美國最近收緊了對半導體的壟斷,封禁了28nm的半導體設備。

臺積電、聯華電子想到大陸擴產28nm 的設備,美國直接不允許供應,亡我之心不死!

新能源汽車缺不了芯片,而28nm的半導體是新能源的基礎之一。上周半導體大漲,北方華創、芯源微漲停,說明了國家有自己干的決心,這勢必是場惡戰。

按照這個思路,國家對新能源的投入會加大,不僅是對內的發展,也是對外的抗爭。

2、

短期內鋰電還是新能源的主要發動機。

關于新能源動力電池的設想有很多,但真正有實現價值的只有鋰電池和燃料電池。

目前燃料電池的成本在鋰電的2倍以上,使用壽命比鋰電更短,并且加氫站的建設成本過高。

關于燃料電池,我們前段時間也分析過一家主營低溫壓縮機的冰輪環境,并預測氫能源在30年后技術會成熟。

這就說明,起碼近20年,還是鋰電池的天下。五年之后,我國的鋰電池行業市場規模將超過2600億元。

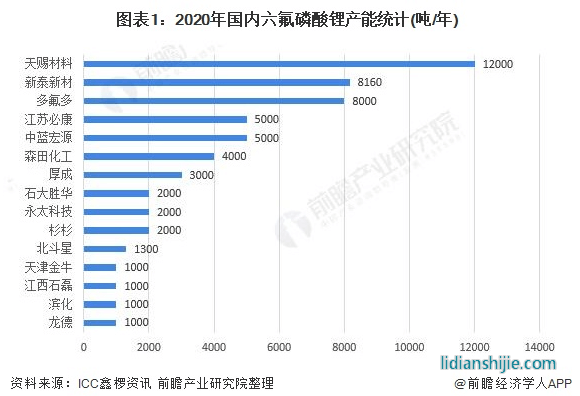

天賜材料主營電解液,2020年年產1.2萬噸六氟磷酸鋰,已經是全行業龍頭了。

而任何一個行業,只要利益驅使就會迎來源源不斷的入場者。

電解液行業的各大廠家都開始擴產,想要淘到金越來越難。

我對鋰電行業本身是不悲觀的,因為這個行業會越做越大,最終出現寡頭。

大魚吃小魚,大企并小企,競爭者多了利潤就會壓縮,小企業通常抵不過猛烈的價格戰,只能斷臂求生,最后形成一家獨大或者兩三家巨頭并存的格局。

3、

提前布局才有穩穩的勝利。

雖然現在是大哥,但小弟們都開始擴產搶地位,坐以待斃不如主動出擊。

天賜材料現在有3個新項目:15.2 萬噸鋰電新材料液體六氟、年產 6.2 萬噸電解質基礎材料項目、年產 30 萬噸磷酸鐵項目(一期)。

天賜材料計劃擴產15萬噸的液體六氟磷酸鋰,有兩個優勢:

第一是有更高的產品質量。液體六氟產品均一性更佳,有利于客戶產品質量的穩定均一,提高電芯性能的一致性。

第二是更節約成本。液體六氟的單噸投資比固體產品更低,轉化率和收率更高。

這個項目預計2023年能夠處于供需平衡,目前還有很大的盈利空間。

除了六氟產品的優勢,天賜材料還有一個其他競爭者缺少的優勢——產業鏈完善。

在 2020 年非公開發行募投項目中,天賜通過完善“硫酸—氫氟酸—氟化鋰/五氟化磷—六氟磷酸鋰—電解液” 產業鏈一體化,全面提升原材料自產率,持續強化公司的核心競爭力。

雖然天賜目前還沒有發力,但我覺得這種產業鏈的思維,已經遠遠甩出了其他人一大截。

相當于小弟還在牙牙學語,大哥已經會背三字經。

最后,三點結論:

第一:鋰電池會回調,但競爭者太多短期價格不會漲的厲害。

第二:鋰電池行業會出現分化,強者更強,弱者逃不過并收購的命運。

第三:燃料電池的進場時間,會影響鋰電池的發展。

截止周五收盤,天賜材料總市值950.7億元。

本文僅對市場調研做信息解讀,不構成投資建議。

關注公眾號后在消息框回復公司名稱(例“天賜材料”),可以獲得具體的投資者關系活動記錄表。