一、動力電池:全球化、集中化趨勢明確

受益于新能源汽車銷量與單車帶電量提升,動力電池需求空間大。龍頭電池廠商正加速全球化布局,滿足動力電池需求的快速增長。我們預計2025年全球動力電池總需求為930GWh,其中,中國需求為490GWh,海外需求為440GWh;海外動力電池需求增速高于中國,2019-2025年海外復合增速46%,高于中國10pct。先進技術與規模效應等將使行業集中度持續提升,龍頭電池廠商將獲取更多全球紅利。

新能源汽車的快速發展拉動了對動力電池的需求。新能源汽車的產銷量提升與單車帶電量的上升,使動力電池裝機量實現比整車更快的增長。我國新能源汽車退補將落地是加速動力電池全球化的重要驅動力,海外動力電池廠商將涌入中國,與本土動力電池廠商共同加速布局高端產能,以獲取全球最大新能源汽車市場發展的紅利。2018年中以來,包括日本、韓國、歐洲在內的優質動力電池廠商紛紛加快布局在中國的動力電池產能,并與國內自主品牌車廠進行深度合作。我們統計了優質電池廠商在中國的新建產能布局,以有明確規劃的項目來看,2019至2025年,共投資約500億元、預計投產90余GWh動力電池產能。在新能源汽車快速發展與單車電量提升的趨勢下,動力電池需求有望實現快速增長。我們預計2025年全球動力電池需求預計達930GWh,2019-2025年復合增長率為40%,高于中國的36%。

二、鋰電設備:2020年將重回高增長

鋰電設備的投資需求來自于下游電池廠商產能的新增與更換,即與鋰電池的需求量與技術迭代直接相關,因此需結合下游擴產規劃與實際需求來進行交叉預測,以判斷產能與拐點情況。主要測算結論如下:

動力電池需求角度:1、投資規模:2025年,全球設備投資需求預計為716億元,其中,中國與海外需求分別為238億元、479億元。2019-2025年,全球鋰電設備累計投資需求為2547億元,其中,中國設備累計投資需求為1072億元,海外設備累計投資需求為1475億元。2、增速:海外設備投資增速高于中國。2019-2025年,全球、中國、海外設備投資復合增長率分別為25%、19%與 29%。3、拐點:2020年重回高增長軌道。

電池廠擴產規劃角度:1、投資規模:現有相對明確的電池廠擴產計劃對應2019-2025年共計1981億元的鋰電設備采購需求;2、增速:2019-2021年全球鋰電設備投資年均增長率約為23%,海外設備投資增速高于中國。

在集中化與全球化趨勢下,動力電池廠商為了贏得2025年及之后的競爭優勢,擴產與技術更新是必然趨勢。全球來看,未來5年預計將新增產能1013GWh,擴產集中于中國、歐洲與北美。中國仍為全球最大的動力電池生產國家,預計新增產能741GWh,歐洲與北美預計增加272GWh。從規劃進程來看,2019-2020年擴產計劃相對明確,新增336GWh,是2018年新增產能約4倍。各大電池廠商有追加投資的意愿,比如寧德時代歐洲項目僅明確規劃14GWh,目標是擴產至100GWh。

三、競爭格局:中國設備龍頭優勢不斷放大

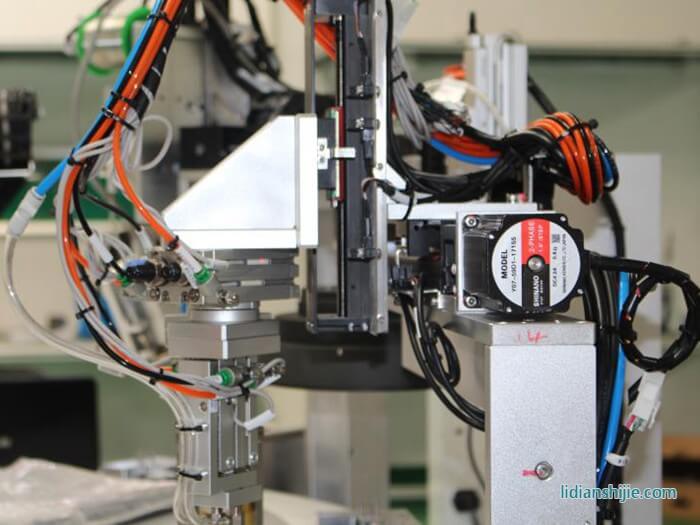

我國鋰電設備行業雖起步較晚,但成長速度較快,直接受益于2013年以來新能源汽車的迅速發展,已具備一定的規模,涌現出一批優質的設備廠商。總體來看,我國鋰電設備制造已基本覆蓋電池制造的所有工序,一些廠商在核心設備環節具備較強的競爭力,具備與日韓系同臺競爭的能力。此外,先導智能、贏合科技等廠商可實現整線或分段交付,提升生產線的組裝與調試效率。 卷繞機、化成分容等主設備已處于國際領先水平。經過對國內外主要廠家鋰電設備的性能指標對比,我們看到,中國在涂布機、卷繞機與化成分容等核心設備領域已涌現出一批優質廠商,其中,卷繞機、化成分容等設備發展已較為成熟。以卷繞機為例,先導智能圓柱形電芯卷繞機速度達30PPM,高于日本CKD的28PPM,處于國際領先水平。

得益于人工成本較低、成本管控能力較好,國內設備廠商盈利能力相比日韓廠商強。以先導智能、贏合科技、杭可科技為代表的國內優質設備廠商,毛利率維持在40%以上的水平,相比日韓設備廠商高約20pct;凈利率在10%以上,其中龍頭公司維持在約 20%,顯著高于日韓廠商的7%至10%。

四、投資建議

行業策略:動力電池全球化、集中化是大勢所趨,龍頭電池廠商擴產確定性強,鋰電設備行業將于2020年迎來高增速拐點。我們判斷,全球鋰電設備成長空間廣闊,未來5年,全球動力電池需求對應共2547億元鋰電設備投資,現有擴產規劃對應約1981億元的設備投資額,后續將有更多擴產項目落地。同時,本輪動力電池擴產周期中,海外的擴產速度、設備投資規模均有望高于國內。

推薦組合:重點看好與一線電池廠深度綁定、具備“出海”能力的龍頭設備廠商:先導智能、杭可科技;建議關注贏合科技、科恒股份、星云股份等鋰電設備廠商。

風險提示。下游電池擴產項目進程不及預期;新能源汽車退補可能帶來短期需求陣痛;動力電池產能過剩的風險;新一代電池技術替代的風險。

五、重點推薦標的邏輯

先導智能(300450)

鋰電設備絕對龍頭

公司是鋰電設備絕對龍頭,業務覆蓋設備全產業鏈,具備交鑰匙能力。公司客戶結構優質,國內綁定電池業一線龍頭寧德時代,國際與歐洲電池新星 Northvolt、特斯拉、LG化學等國際龍頭廠商達成戰略合作,將最大幅度受益全球鋰電池擴產浪潮。此外,公司前瞻布局燃料電池、激光、3C等戰略領域,未來有望接棒鋰電設備成為新增長極。

杭可科技(688006)

鋰電后段設備龍頭

公司是國內外鋰電后段設備龍頭,“國際動力鋰電龍頭擴建+5G 帶動消費鋰電技術升級+產能釋放承接更多需求”支撐公司持續高成長。公司動力電池與消費電池兩大領域并行驅動,下游需求廣闊。我們預計公19-21年歸母凈利潤3.7、5.0、6.3億元,同比增加29%、34%、27%,復合增速30%;攤薄EPS為0.92、1.24、1.57元。